Вклады 18%, обвал рынка, рост налогов, дешёвый доллар, новые облигации, дивиденды и другие новости. Воскресный инвестдайджест

Есть что по жести? Ещё как есть! Разве что расчленёнки не хватает, так-то рынок акций и облигаций нормально приуныл. Но это пока был не обвал, а коррекция. Обвал точно ожидает нас всех впереди, но это не точно. Зато доллар всё ещё дешёвый, IPO проводятся, появляются новые облигации и дивиденды. Собрал все важные новости недели и упаковал в пост — истинное наслаждение для инвест-гедонистов, читайте.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Доллар всё ещё дешёвый

Рубль немного сдал позиции. Курс поднялся с 89,52 до 90,10 рубля за доллар. Месяц ежедневных увеличенных в 10 раз продаж валюты Банком России скоро заканчивается (с 8 мая по 6 июня). Посмотрим, как после укрепления рубля укрепится доллар.

Доллар по 90 — это просто подарок, который оценить можно будет позже. Поэтому не стоит брезговать валютными активами в портфеле, например, долларовыми облигациями Полюса и Новатэка, юаневыми облигациями Акрона и Русала. Также помним про замещайки, а тут все лучшие юаньки.

Продолжение обвала индекса

IMOEX корректируется, но всё громче разговоры о том, что он валится, причём падение существенное и для многих болезненное. Но не для нас, ведь мы видим в обвале возможность купить акции дешевле.

Падение за неделю с 3 398 до 3 214 пунктов. Долларовый РТС тоже упал — с 1 196 до 1 122. Не только курс доллара виноват. Но в РТС мы к этому уже привыкли из-за волатильности курса рубля к доллару.

Ещё недельки на две падение может растянуться, а то и больше или даже меньше. Посмотрим, что будет со ставкой, ведь пока реализовался сценарий с повышением налогов, а ставка — лишь на слухах. Кроме того, некоторые акции падали ещё и на отчётах.

Дивиденды

С дивидендами всё неоднозначно. Магнит расстроил инвесторов, выплатит меньше, чем ожидали — всего 5,83%. Роснефть тоже не сильно решила порадовать — 5,21%. ФосАгро не определился. А вот Башнефть по префам даст почти 13%. СКФ даст 9%, НМТП — 8%. Отсеклись за неделю Интер РАО с Алросой и несколько компаний 2–3 эшелонов. Все гэпы и не думают закрываться, рынок несёт цены вниз. Из ближайших интересные дивиденды у ТГК-14, Россетей Урала, Уралсиба, Красноярскэнергосбыта и РЭСК.

Ближайшие объявленные дивиденды:

Напоминаю о том, что есть мнения экспертов по дивидендам, смотрите:

Кто богатеет на дивидендах, не пропустите новые обзоры.

Новые облигации

Неделька не шибко активная была.

Разместились/собрали заявки: Полюс USD, А101, Росагролизинг, Соби-Лизинг и другие. Поучаствовал в А101, Полюс буду брать на вторичке, как и Новатэк USD.

На очереди: ТД РКС, ФосАгро USD, Русал USD, Икс 5, ГТЛК, Россети, МБЭС, Селигдар GOLD и другие. Я точно участвую в валютных, РКС под вопросом, ну а скоро будет ещё много интересных выпусков, не пропустите.

Индекс RGBI продолжает валиться c 109,47 до 107,57. Я доволен, продолжаю покупать длинные ОФЗ.День за днём, дно за дном. Доходность длинных выше 15%. Праздник продолжается!

Идут разговоры про увеличение ключевой ставки до 17%, если не выше. Инфляция разгоняется, всех запугивают дорогими деньгами надолго. Хах, нас не напугаешь;)

Полезное про облигации:

Крипта спокойнее фонды РФ

Крипта на удивление спокойна, что эфир, что биткоин. За альтами не слежу особо. Мой криптопортфель остался на уровне в 1550 долларов. Ожидаем спотовых фондов на эфир.

IPO ГК Элемент

Элемент провёл IPO на СПБ Бирже по нижней границе и привлёк 15 млрд (хотя есть ощущение, что меньше). Цена за лот из 1000 акций 223,6 рубля. Капитализация бизнеса на уровне 105 млрд рублей. Я думал, что будет переподписка посильнее и верхняя граница. Но благоразумно не подавался на большую сумму. В итоге купил 200 000 акций (100% или 44 720 рублей) и сразу продал по той же цене. Идея не выгорела, так что понёс убыток в виде 62 рублей на комиссиях. Сразу после начала торгов акции начали погружение, так что я сэкономил как минимум нервы.

IPO IVA

Не самое удачное время сейчас для IPO, когда всё валится. Я в итоге решил поучаствовать минимально. Полный обзор компании и IPO есть в отдельном материале.

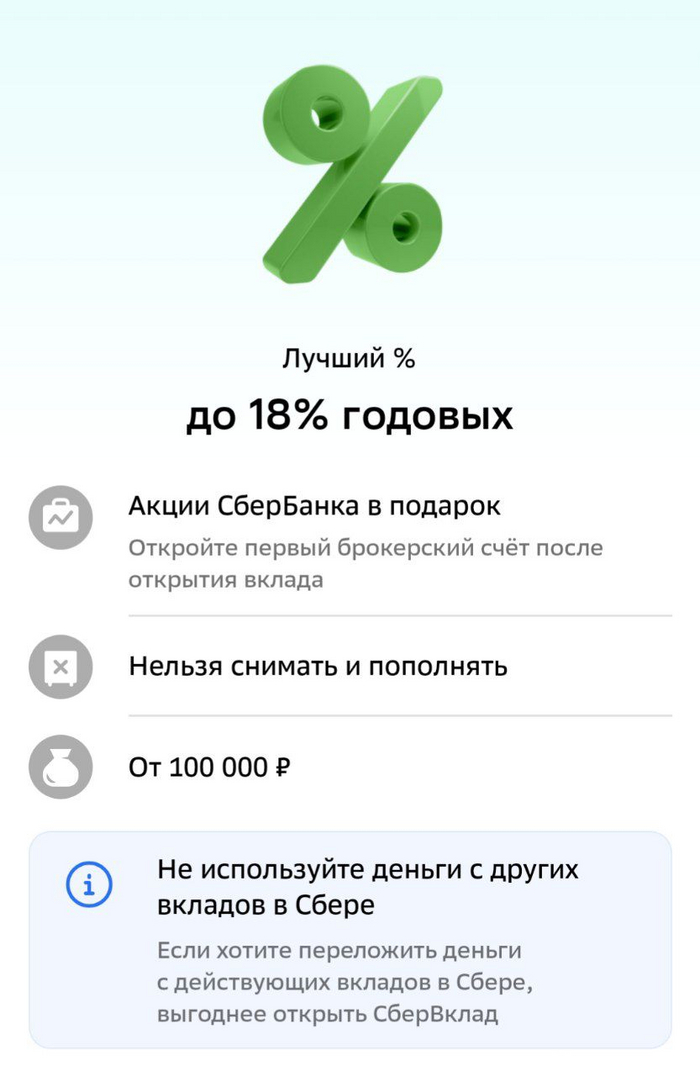

Вклады под 18% — реальность

Информация для вкладчиков. Повышение ключа ожидают примерно все. Даже в Сбере уже вклады под 18% годовых есть, в других банках тоже. Вопрос только в сроках. Как минимум, на короткий срок вложиться без риска можно в банках из топ-5.

Повышение налогов

Но хватит о грустном, теперь к хорошим новостям. Жить станет лучше, жить станет веселей. Увеличат НДФЛ (лесенка) и НДПИ на 15% (но для минеральных удобрений на 100-130%). Рано или поздно НДФЛ коснётся всех, так что радоваться должны все. Налог на прибыль компаний тоже поднимут — с 20% до 25%. Это приведёт к снижению чистой прибыли и, как следствие, дивидендов компаний чуть более чем на 6%.

Что ещё?

Акции Магнита обвалились на 8% после рекомендации по дивидендам, а акции ФосАгро упали на 5% на фоне повышения НДПИ

На следующей неделе будет IPO Рентал ПРО. Скорее всего, посмотрю на вторичке, как оно

Novabev в 8 раз увеличит число своих акций без их дробления

X5 вернётся к дивидендам в 2025 году

Подписан закон об электронной передаче клиентских данных брокерами

Аналитики прогнозируют к концу года IMOEX от 3400 до 4000 пунктов

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.